Arbeidsongeschiktheid en de aflosverzekering

Partnercontent BNP Paribas Cardif. Auteur: Rob Timmermans

Een belangrijk onderwerp in een adviesgesprek met de klant over de hypotheek, is het advies over inkomensrisico’s. Voor veel adviseurs is dit geen favoriet onderdeel van het adviesproces. Maar een hypotheekadvies is niet passend als de risico’s die de klant loopt onvoldoende zijn besproken.

De AFM vermeldt in leidraad 6 dat om een goed advies over een hypothecair krediet uit te kunnen brengen, de adviseur de overtuiging moet hebben, dat de consument ook bij calamiteiten zoals overlijden, werkloosheid of arbeidsongeschiktheid, de lasten van het hypothecair krediet kan blijven dragen. Volgens mij hoort het advies verder te gaan dan dit. Het advies dient niet alleen gericht te zijn op de betaalbaarheid van de hypotheeklasten, maar juist op de betaalbaarheid van het leven van de klant, als één van deze calamiteiten zich voordoet. Dus gebaseerd op het wenselijk besteedbaar inkomen.

De AFM geeft in deze leidraad tevens aan dat het advies niet passend is als een adviseur een risicoverzekering adviseert, waarbij een bedrag is verzekerd dat lager, of juist hoger, is dan benodigde inkomensterugval. Zonder nadere motivatie en aansluiting bij de doelstelling van de consument, is het advies voor over- of onderverzekering per definitie geen passend advies. De hoogte van de verzekerde bedragen sluiten precies aan op de uitkomsten van de berekening van de inkomensterugval. Er wordt niet te weinig, maar ook niet teveel verzekerd.

Blijkbaar is de inkomensterugval de maat voor de hoogte van de risicoverzekeringen. Toch geeft de AFM in latere publicaties aan dat altijd rekening moet worden gehouden met de uitgaven van de klant. De analyse van de risico’s is dus niet zonder meer gelijk aan het advies. De analyse geeft inzicht in de inkomensterugval in bepaalde situaties en vormt een ‘praatstuk’ over de risico’s die hierbij kunnen ontstaan. De klant kan immers andere voorzieningen hebben getroffen of een inkomensterugval (deels) opvangen door te prioriteren en te bezuinigen op de uitgaven.

Complex

Het is niet zo vreemd dat het advies over inkomensrisico’s geen populaire bezigheid is van de adviseur. Het advies hierover is complex en elk risico heeft zijn eigen specifieke eigenaardigheden. Zo is het risico van overlijden het énige risico waarbij niet op de gezinssituatie wordt geadviseerd, maar op de situatie per partner. Partners hebben hun eigen wensen voor wat betreft de financiële situatie na het overlijden van de andere partner. Je geeft dus in feite twee adviezen. Het ‘lang leven risico’ zit vol aannames. Je hebt geen idee wanneer de klant recht heeft op AOW en al helemaal niet wanneer het pensioen ingaat. Je gaat uit van de op dit moment bekende informatie over een mogelijke ingangsdatum. Het inkomensrisico bij werkloosheid is vrij nauwkeurig inzichtelijk te maken, maar de oplossingen zijn meestal tijdelijk en marginaal.

Drie scenario’s

Waarschijnlijk is het risico van arbeidsongeschiktheid nog het meest complex. Waar je bij de andere risico’s nog duidelijke uitgangspunten kunt formuleren, zijn de gevolgen bij arbeidsongeschiktheid moeilijk in te schatten.

Bij arbeidsongeschiktheid zijn er drie financiële scenario’s:

1. Best case scenario: volledig en duur-zaam arbeidsongeschikt (IVA)

2. Worst case scenario: 35 procent arbeidsongeschikt en géén inkomen (vervolguitkering)

3. En zo’n honderd andere WGA-scenario’s bij gedeeltelijke arbeidsongeschiktheid

‘Bij de aflosverzekering wordt in één keer een bedrag uitgekeerd’

De vraag is nu welk scenario je hanteert als uitgangspunt voor het advies. Kies je voor het meest verstrekkende gevolg? Of bijvoorbeeld voor de statistisch grootste kans op instroom in de WIA (bij volledige, maar niet duurzame arbeidsongeschikt)? Duidelijk is dat wélk scenario je ook kiest, de kans klein is dat dit ook daadwerkelijk de situatie van de klant is als deze arbeidsongeschikt is.

Inventariseren

Belangrijk is dat je in het begin van het adviesproces goed inventariseert welke voorzieningen de klant al heeft en in welke situatie een (aanvullende) uitkering plaatsvindt. Daarnaast zal de adviseur aan de klant in verschillende scenario’s inzichtelijk moeten maken wat de inkomensterugval is en hoe de gewenste uitgaven zich dan verhouden tot de inkomsten. Ook mogelijke bezuinigingen en andere oplossingen komen hierbij ter sprake, zoals de mogelijkheid van de partner om in dat geval meer inkomen te genereren.

Als met de klant het tekort in het besteedbare inkomen in de verschillende scenario’s wordt besproken, dient de adviseur ook oplossingen aan te dragen. Er zijn mogelijkheden om dit tekort maandelijks op te vangen met een woonlastenverzekering. De adviseur dient bekend zijn met de voorwaarden en de belangrijkste kenmerken van de producten van de aanbieders. Vaak is de hoogte van de uitkering afhankelijk van de mate van arbeidsongeschiktheid en de hoogte van het inkomen. Daarnaast kan de uitkeringsduur beperkt zijn en afhankelijk van eventuele (her)keuringen en andere voorwaarden.

Aflosverzekering

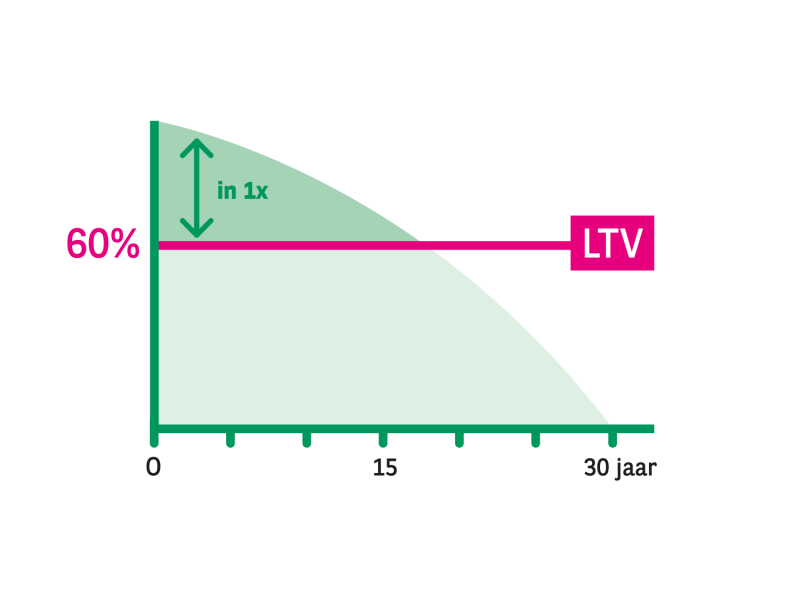

Er is ook een andere oplossing, waarbij niet het inkomen wordt verhoogd, maar waarbij de maandlasten blijvend worden verlaagd: de aflosverzekering. Bij de aflosverzekering wordt, zodra de klant recht heeft op een WIA-uitkering, in één keer een bedrag uitgekeerd waarmee de hypotheeksom wordt verlaagd tot 60 procent van de LTV. Omdat bij het afsluiten van de verzekering bekend is tegen welke rente de financiering voor de aankoop van de woning wordt afgesloten, staat de uitkering op elk moment tijdens de looptijd vast. De verzekering eindigt als de hypotheeksom is afgelost tot 60 procent van de LTV.

De aflosverzekering kent een aantal verschillen ten opzichte van een woonlastenverzekering. Zo zijn de maandlasten blijvend verlaagd na de uitkering. De voorwaarden zijn duidelijk: de klant heeft recht op de uitkering, op het moment waarop deze recht heeft op een WIA-uitkering. Eventuele herkeuringen hebben geen invloed op de uitkering, zoals bij woonlastenverzekeringen het geval is. Uitgekeerd is uitgekeerd.

Direct duidelijk

Met de aflosverzekering is direct duidelijk wat de maandelijkse hypotheeklasten zijn bij arbeidsongeschiktheid. Samen met de klant kan dan worden bekeken welke invloed de verlaagde maandlasten hebben op het gewenste besteedbare inkomen in de verschillende scenario’s. De klant maakt uiteindelijk de keuze of deze oplossing past bij zijn wensen en risicobereidheid. Een advies om een aflosverzekering te sluiten, kan dus een belangrijke bijdrage leveren aan een passend advies.

Reactie toevoegen

Editie

Ondernemersorganisaties: "Meer urgentie bij aanpak WIA-beoordelingen"

Er is dringend en fundamenteel ingrijpen nodig om de achterstanden met sociaal-medische beoordelingen bij het UWV op te lossen, zeker gezien de steeds verder stijgende...

Minister komt met ‘drempelfunctievariant’ bij verplichte AOV zelfstandigen

Beter uitlegbaar, beter betaalbaar en beter uitvoerbaar. Dat is volgens minister Van Gennip de ‘drempelfunctievariant’ die zij heeft uitgewerkt voor...

Commissiedebat OCTAS nu op 24 april

Het Commissiedebat in de Tweede Kamer over het eindrapport OCTAS is opnieuw verzet, nu naar 24 april. Eerder was het debat verplaatst naar 14 mei. Het OCTAS-rapport...

UWV in jaarverslag: 60-plusmaatregel werkt

UWV zag in 2023 voor het eerst sinds lange tijd een voorzichtige afname van het totaal aantal mensen dat wacht op een WIA‑claimbeoordeling, aldus het jaarverslag....

Lage-inkomensvoordeel voor werkgevers vervalt per 1 januari 2025

Vanaf volgend jaar vervalt de tegemoetkoming die werkgevers kunnen krijgen voor werknemers met een laag inkomen. De Eerste Kamer heeft ingestemd met het wetsvoorstel...

Eerste Kamer tegen extra verhoging wettelijk minimumloon

De Eerste Kamer heeft zoals verwacht tegen de extra verhoging van het wettelijk minimumloon gestemd. Hierdoor gaat de extra verhoging met 1,2 procent per 1 juli...

OCTAS-rapport is pas het begin

(Angelo Wiegmans, BedrijfPlus, in Ken je vak! VVP 2-2024) De varianten in het 29 februari verschenen OCTAS-rapport roepen soms vragen op. Sommige varianten kunnen...

(Annemieke Postema, AOVdokter, in Ken je vak! VVP 2-2024) Minimaal de helft van de ondernemers besteedt weinig aandacht aan de zwangerschapsuitkering. Hopelijk...

ZZUPER claimt disruptieve verzekeringsoplossing arbeidsongeschiktheid

Sander Franken, bekend van Hera Life, heeft een nieuw initiatief gelanceerd: ZZUPER, dat zzp’ers in geval van arbeidsongeschiktheid een eenmalige uitkering...

Plannen voor eenvoudiger verlof opnemen voor goede balans werk en privé

Het kabinet stelt voor de verschillende verlofregelingen terug te brengen tot drie soorten verlof voor: 1) de zorg voor kinderen, 2) de zorg voor naasten en 3) persoonlijke...